碳中和背景下,绿色金融发展进入快车道。近日,人民银行发布的《2021年金融机构贷款投向统计报告》指出:绿色贷款持续高速增长。

2021年末,本外币绿色贷款余额15.9万亿元,同比增长33%,比上年末高12.7个百分点,高于各项贷款增速21.7个百分点,全年增加3.86万亿元。其中,投向具有直接和间接碳减排效益项目的贷款分别为7.3万亿元和3.36万亿元,合计占绿色贷款的67%。

从贷款投向来看,基础设施绿色升级产业、清洁能源产业、节能环保产业等政策重点支持领域的占比较大,且增速分别达到了28.3%、31.7%、46.7%,这表明绿色金融相关政策起到了较好的引导作用,金融机构已开始着重为碳减排重点领域提供精准的信贷支持。

在绿色供应链金融领域,也有大量成功的模式创新与实践:第三方评估认证机构(比如碳排放权交易所)对核心企业的上下游企业制定“碳账户”测算指标体系,并对企业的碳排放量进行评估与等级评定,上下游融资企业以应收账款等为凭证,向金融机构提出融资申请,金融机构根据融资企业不同的碳排放等级,提供差异化的信贷融资,支持上下游企业进行绿色改造升级和日常运营。

绿色金融既是政策大力支持、引导的发展方向,也是金融机构寻找新资产、新领域的重要方向。尤其是有显著碳减排效益的项目,更是伴随着金融机构绿色金融评价体系出炉、碳减排支持工具推出等政策相继出台,得到了更多的关注与资源倾斜。

在2021年5月27日,中国人民银行发布的《银行业金融机构绿色金融评价方案》中,对绿色金融业务占比、绿色金融业务总额份额占比、绿色金融业务总额同比增速、绿色金融业务风险总额占比这四项核心指标,提出了考核要求。

不同规模的商业银行,如何基于自身特点与经营区域,精准、高效地挖掘绿色金融重点领域客户,在完成绿色金融指标、推动双碳目标的同时,优化信贷结构与金融产品布局,实现经营效益增长,是当前所有银行迫切关注的问题。

01绿色产业认定复杂,谨防“打擦边球”

发展绿色金融,首先要找到对应绿色产业的企业,向符合绿色产业认定标准的企业提供金融服务。但由于“绿色”是个比较宏观的概念,实务中容易“泛绿色化”,把相关不相关的产业都划入绿色产业,甚至是“漂绿”、“洗绿”,将高污染产业包装为绿色产业,以获得低利息的绿色贷款。

银行首先要炼就辨别绿色产业的“火眼金睛”。营业执照上的经营范围并不一定等同于企业实际业务,需要警惕“打擦边球”。另外,各细分绿色产业都有详细的认定标准,不能简单地通过文字匹配来判断,而是需要与认定标准进行专业的比对,才能保证该企业属于绿色产业企业。

绿色产业涉及领域广阔、技术专业性强,导致绿色金融在拓客层面上的认知与识别门槛较高。比如客户经理需要非常熟悉各细分绿色产业与对应的认定标准、上下游产业、碳减排技术原理等,才能在业务拓展中,准确识别绿色项目与客户,这显然是非常困难的。

02绿色产业库,自动输出营销“绿名单”

绿色产业库

一键查询80万+绿企名单

2019年3月,发改委、中国人民银行等七部委联合制定我国首份《绿色产业指导目录》,明确了绿色产业主要包括节能环保产业、清洁生产产业、清洁能源产业、生态环境产业、基础设施绿色升级、绿色服务6大类别。在《绿色债券支持项目目录(2021年版)》中,同样沿用了这6大类别。

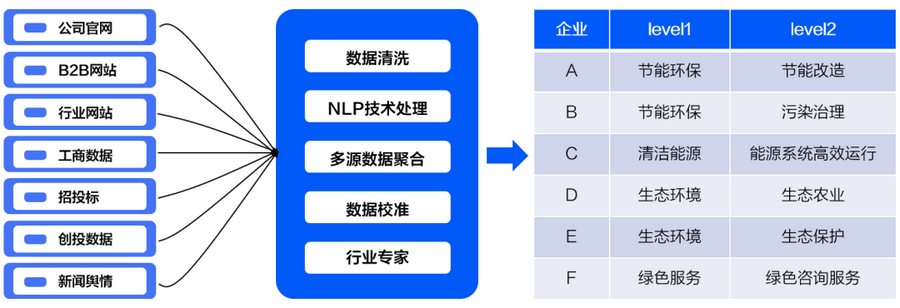

合合信息旗下启信宝基于大数据分析挖掘技术,挖掘来自公司官网、B2B网站、行业网站、工商网站等的数据,并进行数据清洗、NLP、聚合、校准等处理后,确定企业提供的产品与服务,并将这些产品服务与绿色产业认定标准进行匹配。同时,还可通过招投标数据,对企业的供应链上下游进行分析,核验实际业务范围,避免“挂羊头卖狗肉”的现象。这些最终筛选出来的企业汇聚在一起,并依据《绿色产业指导目录》进行产业领域划分,形成了启信宝绿色产业库。

启信宝绿色产业库涵盖节能环保产业、清洁生产产业、清洁能源产业、生态环境产业、基础设施绿色升级、绿色服务6大类,30个细分领域,共计80万+家绿色产业企业。

银行可以在启信宝绿色产业库中获取到企业名称、所属绿色产业、企业资质、经营地址等信息,还可按照省份地域、注册资本、成立时间、企业资质等多维度进行快速筛选,支持名单导出,助力银行通过名单制、清单制的方式聚焦重点客户、重点领域,高效推进绿色金融营销。

绿色产业地图

助力中小银行打造特色绿色金融业务

随着大行加快下沉经营步伐,优质资产正逐步向大行和头部城商行集聚。对于地方性中小银行而言,在绿色金融浪潮中,如何发挥深耕本地的人缘、地缘、业缘的优势,确立差异化的绿色金融定位,打造有区域特色的绿色金融产品,是至关重要的。

启信宝绿色产业库中的绿色产业地图,可以查询不同绿色产业在“全国-省-市-区”空间维度内的具体企业分布与产业集群情况。中小银行可选择辖区内企业数量较多、产业链相对完整、有一定产业集群规模、且与区域资源禀赋、政策导向相匹配的绿色产业,与之深度绑定。

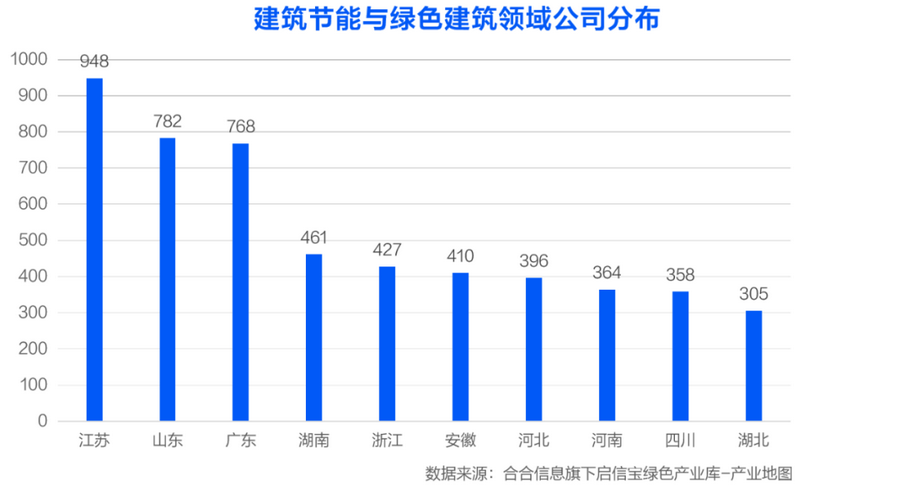

建筑节能与绿色建筑是基础设施绿色升级中的一个重要细分领域。启信宝绿色产业库数据显示,全国共有7609家相关领域企业,其中上市公司114家,主要分布在江苏、浙江、广东、北京。

在全部7609家企业中,江苏拥有948家相关企业,占12.46%,山东、广东紧随其后。

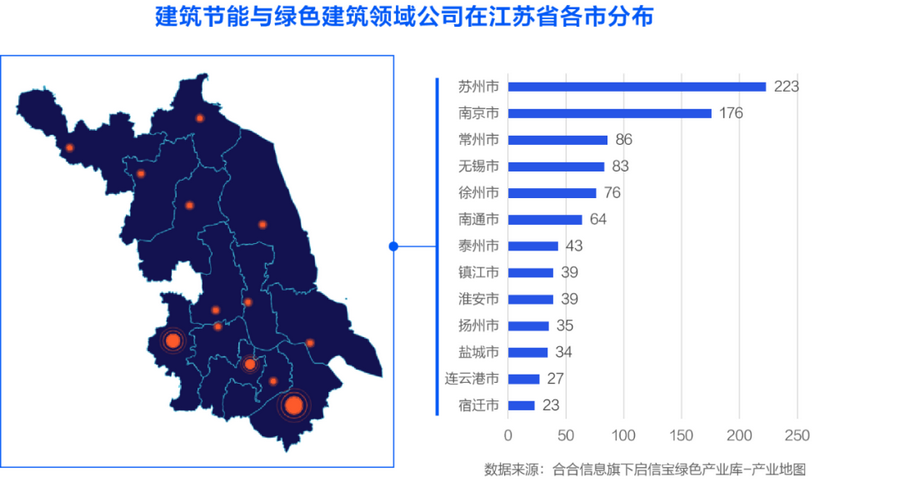

在江苏省内,苏州市拥有最多的建筑节能与绿色建筑公司,为223家,其次为南京市、常州市、无锡市、徐州市、南通市。

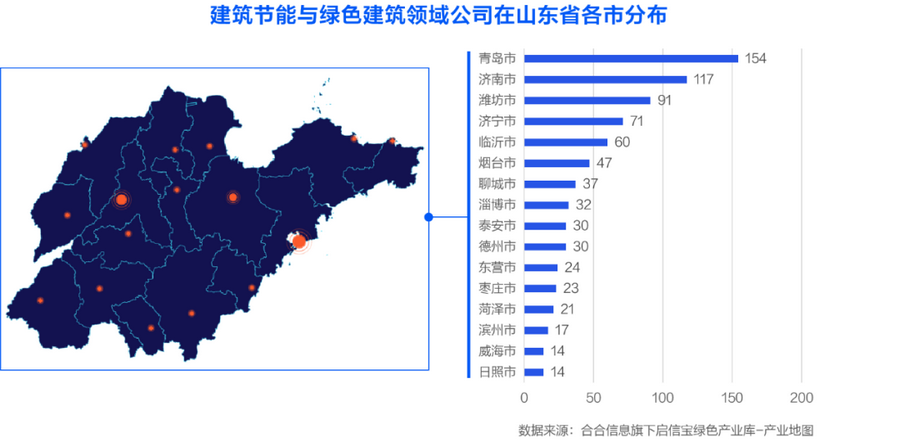

在山东省内,青岛市拥有最多的建筑节能与绿色建筑公司,为154家,其次为济南市、潍坊市、济宁市、临沂市。

03碳中和产业链,上下游企业“链式脱碳”

由于碳中和是个跨行业的概念,涉及能源、工业、交通、建筑、金融服务、环保、农业、林业等,其产业链结构非常复杂。

为此,合合信息旗下启信宝推出碳中和产业链专题,以碳的“排放(节能减排)-交易服务-捕捉吸收”为上下游关系,上游产业为能源互联网、工业节能、交运减排、资源回收和利用、绿色建材,中游产业为碳金融、碳排放监测、碳交易,下游产业为碳应用、生产生活绿色转型、森林(草地)碳汇、CCUS,并对每个产业进行了进一步的产业环节细化与分类,目前包含11万+企业。

金融机构可通过碳中和产业链专题,全景掌握碳中和产业链的具体产业环节构成、对应企业、地域分布与企业资质信息、潜在商机动态等,快速、精准地挖掘绿色金融目标客户,智能评估客户的产业实力与潜力,优化绿色信贷投放目标;更可以从产业链的角度,将链上企业的碳排放情况与差别化优惠利率的融资支持相匹配,最大化地发挥核心企业激励和擎动上下游企业脱碳减排的作用,通过绿色供应链金融服务,支持上下游企业链式脱碳。

另外,合合信息旗下启信宝还推出了260+产业链专题,其中包括了光伏、风电、生物质发电、核电、页岩气、氢能、地热能、水环境治理、固废处理与资源化利用、环境监测、大气治理、3D打印、海洋工程装备、氢燃料电池、新能源汽车、新能源汽车充电桩等涉及新能源、绿色交运、先进环保、绿色制造、低碳建筑等多个绿色领域产业链。

04高耗能产业库,挖掘绿色转型贷款潜客

除了支持低碳排、负碳排的绿色产业发展,支持高耗能企业的节能减排、绿色低碳转型,也是碳减排的重要途径之一。

2月18日,国家发改委等12个部门联合发布《关于印发促进工业经济平稳增长的若干政策的通知》中指出,落实煤电等行业绿色低碳转型金融政策,用好碳减排支持工具和2000亿元支持煤炭清洁高效利用专项再贷款,推动金融机构加快信贷投放进度,支持碳减排和煤炭清洁高效利用重大项目建设。

合合信息旗下启信宝推出高耗能产业库,包括钢铁、化工、建材、煤炭、石油、有色、造纸和纸制品业、火力发电8大领域,26个细分产业,共包含10万+企业。

这些高耗能企业同时也是潜在的绿色转型企业。银行可通过高耗能产业库,获取符合绿色低碳转型金融政策导向的高耗能企业名单,通过对高耗能企业的碳减排改造项目提供绿色转型贷款,帮助其向低耗能、低碳排转型,实现显著的碳减排效益。

05构建绿色授信标准,重点排查环境风险

银监会发布的《绿色信贷指引》指出,银行业金融机构应重点关注其客户及其重要关联方在建设、生产、经营活动中可能给环境和社会带来的危害及相关风险,包括与耗能、污染、土地、健康、安全、移民安置、生态保护、气候变化等有关的环境与社会问题。对环境和社会表现不合规的客户,应当不予授信。

银行应当构建符合绿色金融业务特点的绿色授信标准,重点排查企业是否有潜在的环境风险,并对环境风险进行等级划分。合合信息旗下启信宝推出KYC功能,提供场景化的客户信息视图,可对目标企业一键尽调,一页概览客户关键风险信息,自动评估高风险企业,帮助银行快速识别主体企业及其关联企业、关联人员的风险信息,涵盖企业变更风险、涉诉风险、经营风险、舆情风险、人员风险、企业利好等多维信息,风险按“严重、异常、一般”分级,并可自动生成KYC报告。

在启信宝KYC面板中,银行可自定义设置尽调主体及风险维度偏好,如设置“环保处罚”的统计周期与阈值,提升风险预警等级,构建更贴合绿色金融业务的授信风控标准。

银行还可借助启信宝黑名单机制,导入环保失信企业等监管部门黑名单与内部黑名单,尽调时系统自动排查目标企业是否命中黑名单、或为黑名单关联企业,并根据黑名单排查结果给出合作建议。

06搭建核心指标与环境效益可视化驾驶舱

为了整体性地统筹绿色金融开展,整合多维度业务数据,并将核心数据指标可视化、直观化、具体化,以此辅助管理者掌握全局,提高决策的科学性和有效性,合合信息可助力银行搭建绿色金融数据可视化驾驶舱,整合启信宝商业大数据与行内数据(存款、贷款、资产、网点、经营指标等)以及第三方测评数据(碳排放量等),通过大屏可视化呈现绿色金融业务中风控、营销、运营等环节的核心指标现状及业务成效,大数据赋能业务决策。

营销上,绿色金融驾驶舱可基于绿色产业库、高耗能产业库、产业链专题等绿色产业大数据,多维度展示银行辖区内的绿色金融潜在营销对象及信贷需求,评估各辖区营销资源分配,并可基于行内数据呈现总行各团队、各支行营销指标完成度,统筹全年业务指标执行进度。

风控上,绿色金融驾驶舱可呈现行内绿色贷款的余额、不良贷款余额、不良贷款率、资产质量结构、资产质量趋势、信用风险指标、重大风险预警信号数量等风控核心数据,可对资产质量、不良贷款率等自定义设置预警阈值,驾驶舱实时监控,如发生异动,自动触发预警灯提示。

环境效益上,绿色金融驾驶舱可结合业务数据与第三方评估认证机构提供的碳减排量等环境效益量化测算指标,进行汇聚、融合、建模,可视化、交互化地呈现行内绿色金融业务开展所带来的实际碳减排效益,更好地对齐“碳中和”目标,发挥金融对支持绿色发展的资源配置、风险管理、市场定价功能。

万联网为供应链金融生态圈客户提供:业务对接、资金对接、系统对接……等服务,有需求请联系万联网小伙伴~