自平安银行开启零售转型以来,无论是从经营数据还是股价表现,都称得上是可圈可点。历经五年,平安银行零售业务在贷款、收入和利润中的占比均稳定在50%以上;公司股价自2016年低点到2022年5月13日收盘上涨约101.8%。

在平安银行零售转型背后,对公存款作为公司的底层资产,发挥了巨大的作用。从规模上看,对公存款始终是平安银行存款业务的压舱石。2022年一季报显示,平安银行一季度末吸收存款本金共计31476.18亿元,其中企业存款达到23080.43亿元,占比73.33%。

在成本率方面,对公存款成本也持续低于整体吸储成本率。尤其是在对公做精的战略下,平安银行对公存款的价值体现得更为明显。从数据看,2021年对公存款日均余额同比增长10.1%,平均成本率同比下降0.21个百分点至1.96%;2022年一季度对公存款日均余额同比增长13.5%,平均成本率同比下降0.03个百分点至1.95%。

随着对公存款持续性量增价降,不仅有望重塑平安银行资产负债表,也为全行的零售转型提供源源不竭的动力。

对公存款量增价降 助力零售转型进阶

过去五年,平安银行的零售转型无疑是非常成功的。从数据来看,公司的零售业务在贷款、收入和净利润的占比已经全面提升至50%以上。截至2021年末,平安银行零售业务在贷款、收入和净利润的占比分别为62.36%、58%和59.2%。

而在短短五年间,平安银行可以取得全面化的零售转型,离不开对公存款在背后的支持。

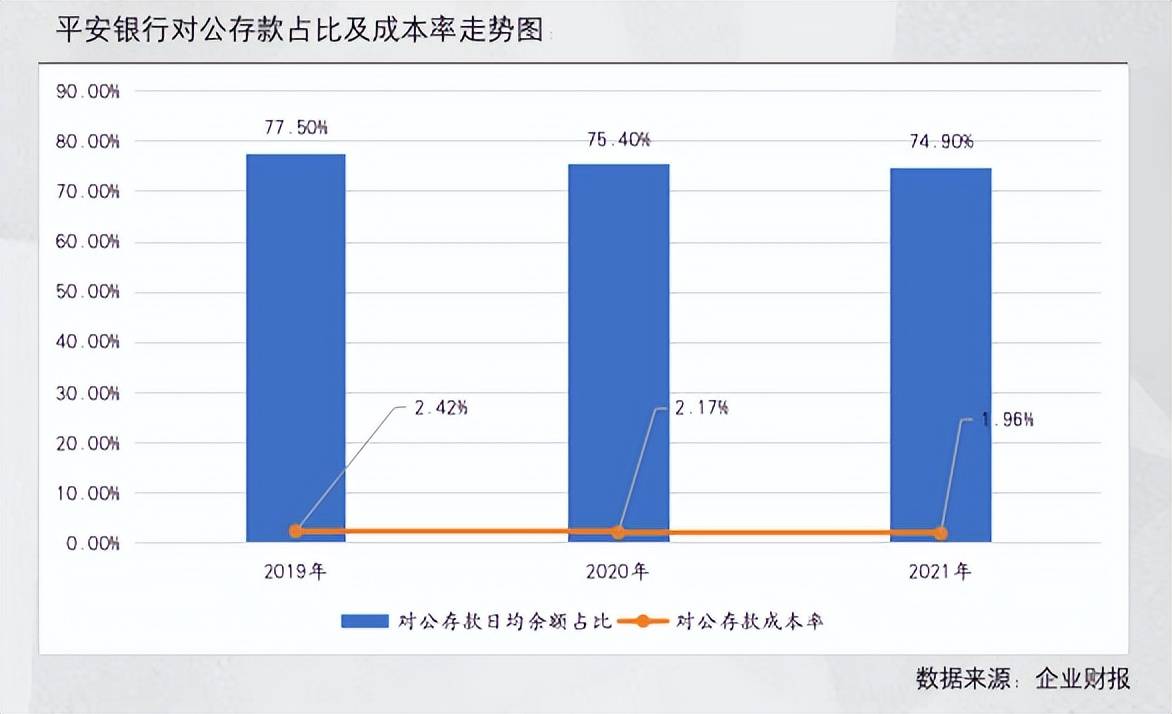

以2019年至2021年数据为例,平安银行对公存款日均余额分别为17626.9亿元、18983.7亿元、20903.8亿元,占比存款总量分别为77.5%、75.4%、74.9%。与此同时,平安银行对公存款的利率分别为2.42%、2.17%、1.96%,分别低于吸收存款总成本率0.04个百分点、0.06个百分点和0.08个百分点。

正是因为平安银行在负债端有大量的低成本对公存款,才能够持续支撑公司生息资产端的零售化转型。

站在当下看,平安银行的对公存款规模依然在保持增长,且通过结构优化成本也延续了下降趋势。

从2021年数据看,平安银行对公存款日均余额为20903.8亿元,同比增长10.1%,其中企业活期存款日均余额为8192.37亿元,同比增长22.7%,在企业存款日均余额中的占比为39.2%,同比上升4个百分点。

在对公存款低成本活期存款占比提升的推动下,2021年平安银行对公存款平均成本率同比下降0.21个百分点至1.96%。

2022年一季度,平安银行对公存款延续了量增价降的趋势。一季度平安银行对公存款日均余额为22911.79亿元,同比增长13.5%,其中企业活期存款日均余额为8582.03亿元,同比增长8.2%;平均成本率较去年同期下降0.03个百分点至1.95%。

受益于对公存款持续性的量增价降,2021年以及2022年一季度平安银行整体吸储存款规模分别增长10.9%和6.3%;平均成本率分别下降0.21个百分点和0.01个百分点。

看到这里,你可能就会好奇,平安银行的对公存款究竟是如何做到如此优秀的呢?

坚持对公做精战略 持续沉淀低成本存款

在我们看来,对公存款能够实现量增价降,得益于平安银行对公做精战略的推进。自平安银行提出对公做精战略后,推动对公存款结构优化、成本降低,便成为了该战略的核心目标之一。

具体来看,平安银行通过扎实做好客户经营、积极把握数字金融平台和开放银行发展机遇以及发力综合金融的方式,推动了对公存款的量增价降。

在客户经营方面,平安银行对公业务以客户为中心,全面构建了对公业务“AUM+LUM+平台”的经营模式,进一步升级拓客增存模式,做实做深多种生态场景。

例如,平安银行聚焦消费互联网、产业互联网及政府类平台三大客群,打造“平台支付结算+平台,B端数字融资+平台,C端零售引流”的综合经营模式,支持平台经济规范健康持续发展。

从执行层面来看,平安银行正在通过“三步走”策略推动业务的发展:一是围绕头部客户、腰部客户以及长尾客户形成阶梯式经营,为客户提供多样化收单、资金管理、智能清分等一体化支付结算服务;二是结合平台支付结算数据,围绕平台买家采购融资、卖家货款提前到账等需求打造创新数字融资模式,支持平台项下海量B端中小微商户的经营发展;三是围绕平台保证金交易、预付资金消费等场景,打造“零售电子账户+对公资金管理”一体化服务方案,实现对平台C端用户的批量化获客及场景化经营。

受业务发展推动,2021年平安银行互联网支付结算业务服务的平台企业交易笔数高达171.27亿笔,同比增长202.9%;交易金额22.31万亿元,同比增长132.9%。

除了扎根客户经营外,平安银行还积极把握数字金融平台和开放银行的发展机遇,提升账户、结算、融资综合服务能力,增加活期存款。同时,平安银行通过强化科技型交易银行建设,重塑数字经济环境下对公用户价值评价与分层经营体系,建立“做大客群规模-活跃交易转化-实现价值变现”的实施路径。

在综合金融方面,平安银行通过升级对公零售、对公同业条线间联动机制,组建跨条线联合推进小组及营销突击队,将平安集团内、外部渠道的产品服务等资源连接,提升客户金融场景服务能力。

体现在数据上,2021年平安银行通过深化综合金融业务合作带来的企业客户存款日均余额高达1707.18 亿元,同比增长18.5%,其中活期存款日均余额占比高达50.5%。

正是在以上三个方面的发力下,平安银行的对公存款最终实现了持续性的量增价降。站在当下,银行业负债端的竞争愈发激烈,这也让平安银行在对公存款方面的优势显得尤为重要。

结语

值得注意的是,尽管平安银行对公存款仍然扮演着负债端“压舱石”的角色,但零售存款2019年至2021年增速分别高达29.7%、21%、13%,两位数的增速使得零售存款占比不断提升,存款结构持续优化,这也意味着平安银行定位零售行的大方向未发生转变。

展望未来,平安银行将持续强化零售属性及科技能力,而这也恰恰符合资本市场对平安银行的深深期许。